Kredyt obrotowy dla firm – jak to działa?

Bieżąca działalność firmy jest wymagająca, zwłaszcza pod względem finansowym. Możliwość korzystania z kredytów obrotowych pozwala na poprawę wydolności finansowej firmy. Przyjrzyjmy się bliżej kredytowi obrotowemu, który można przeznaczyć na bieżącą działalność prowadzonej działalności gospodarczej.

Dla kogo kredyt obrotowy?

Kredyt obrotowy to narzędzie finansowe wykorzystywane głównie w sektorze Małych i Średnich Przedsiębiorstw. Pozwala na zaspokojenie bieżących potrzeb firmy. Ze środków kredytowych możemy sfinansować zakup towarów, środków niezbędnych do produkcji, opłacić faktury lub wypłacić pensje pracowników.

W wielu przypadkach kredyt obrotowy pozwala małym firmom przetrwać kryzys i poprawić płynność finansową.

W jaki sposób uzyskać kredyt obrotowy dla firm?

Warunkiem uzyskania kredytu obrotowego jest posiadanie odpowiedniej zdolności kredytowej. Bank oblicza ja na podstawie przedstawianych dokumentów finansowych przedsiębiorstwa. Dla banku najistotniejsze jest, aby klient nie generował strat, ani nie posiadał zadłużeń w spłacie innych zobowiązań.

Wysokość udzielanej kwoty kredytu obrotowego jest również uzależniona od stażu danej firmy. Bez wątpienia im większy staż i lepsza płynność finansowa, tym wyższa kwota kredytu. Kredyty dla firm wymagają ustanowienia zabezpieczenia, którym może być zastaw na nieruchomości lub weksel in blanco.

W jaki sposób udzielany jest kredyt obrotowy dla firm?

Kredyt obrotowy dla firm udzielany jest na dwóch zasadach, w rachunku bieżącym lub w rachunku kredytowym. W pierwszej opcji jest on przyznawany na okres około jednego roku, chociaż banki udzielają również na dłuższe okresy spłaty.

Kredyt obrotowy w rachunku bieżącym wymaga utworzenia konta firmowego, w ramach którego zostaje udostępniony limit środków kredytowych. Najczęściej kredyt w rachunku bieżącym udzielany jest w obecnie posiadanym rachunku, dzięki czemu jest on spłacany przez bieżące wpływy na konto. Przy tego typu rozwiązaniu kredytowym bank nie będzie od nas wymagał przedstawienia każdorazowo oświadczenia na, co będą przeznaczone środki kredytowe.

Kredyt obrotowy w rachunku kredytowym działa na nieco innych zasadach niż kredyt w rachunku bieżącym. Główną różnicą jest to, że przedsiębiorca wnioskujący o kredyt w rachunku kredytowym zobowiązany jest do przedstawienia biznesplanu, w którym opisano szczegółowo przeznaczenie środków kredytowych. Środki kredytowe można wykorzystać wyłącznie na cel wskazany we wniosku. Spłata kredytu dla firm w rachunku kredytowym odbywać się może w dwóch opcjach, w transzach lub jednorazowo.

Jeśli jesteś zainteresowany kredytem dla firm zapraszamy do kontaktu.

Likwidacja firmy? Sprawdź, jak to zrobić

Ilu z nas zakładało działalność gospodarczą, a później odwieszało ją na wieszak. Okazuje się, że zawieszona działalność gospodarcza po pewnym czasie jest likwidowana. Nie zwalnia to jednak właściciela działalności do rozliczenia firmy w Urzędzie Skarbowym i ZUS. Sprawdź, jak prawidłowo zamknąć firmę.

Jak zlikwidować firmę?

Krok pierwszy wyrejestruj firmę z CEIDG oraz z ZUS

Likwidacja firmy powinna być uporządkowana, aby w przyszłości nie okazało się, że musimy z tego tytułu ponieść konsekwencje. Krokiem pierwszym jest wypełnienie wniosku z CEIDG – 1, w którym zawarte są informacje o likwidacji firmy. Ustawodawca przewiduje, że mamy 7 dni na złożenie wniosku od dnia zawieszenia działalności.

Zastanawiasz się, w jaki sposób złożyć wniosek o likwidację firmy w CEIDG? Najpopularniejszy sposób to forma papierowa. Wypełniony wniosek należy złożyć w odpowiednim urzędzie miasta lub gminy dla zarejestrowanej firmy. Innym sposobem jest przesłanie wniosku za pośrednictwem platformy internetowej CEIDG, gdzie należy poświadczyć wniosek certyfikowanym podpisem elektronicznym. Można także wysłać wypełniony wniosek za pośrednictwem poczty, warunkiem jest, aby podpis był poświadczony notarialnie. Nastąpi wykreślenie REGON firmy.

W jaki sposób zgłosić likwidację firmy w Urzędzie Skarbowym?

Jeśli firma była płatnikiem podatku VAT, to zobowiązana jest do złożenia wniosku o VAT-Z. Płatnicy VAT zobowiązani są do przeprowadzenia spisu z natury, czyli dokonania tzw. remanentu firmy. Przed jego dokonaniem mamy tydzień, aby złożyć zawiadomienie w Urzędzie skarbowym o jego przeprowadzeniu.

W wykazie majątku firmy należy uwzględnić środki trwałe oraz towary i surowce, jakimi firma handlowała. W spisie wykazujemy wszystkie środki, które pozostawały w użyciu firmy od co najmniej 12 miesięcy. Dokonany spis pozwoli na ustalenie, jaki podatek VAT zobowiązana jest firma uiścić w związku z likwidacją firmy. Kwota podatku wykazywana jest w ostatnim zeznaniu PIT. Na jego złożenie przedsiębiorca ma 2 miesiące.

Istotną kwestią jest, że jeśli firma posiadała majątek o wartości niższej niż 3,5 tys. złotych, to nie musi go ona wykazywać we spisie środków trwałych.

Co powinien zawierać spis majątku firmy?

Prawidłowo przeprowadzony spis majątku firmy pomoże nam określić w jakiej wysokości należy uiścić podatek VAT. Spis powinien zawierać trzy główne punkty, mianowicie:

-

nazwę majątku firmy (datę nabycia i wartość początkową)

-

kwota wydatków w związku z nabyciem środka trwałego oraz koszty uzyskania przychodu z tego tytułu

-

metody amortyzacji danego środka trwałego oraz suma dokonany wszystkich odpisów amortyzacyjnych.

Przedsiębiorca nie jest zobowiązany do opłacenia podatku VAT, jednak powinien pamiętać o podatku dochodowym, który wystąpi w chwili spieniężenia majątku firmy z tytułu likwidacji firmy. Odliczyć należy część niepodlegającą amortyzacji. Po odliczeniu otrzymamy podstawę, od której należy odliczyć podatek dochodowy. Wyjątkiem od opłacenia podatku dochodowego jest fakt, że od dnia likwidacji firmy do dnia sprzedaży majątku upłynęło 72 miesiące.

Split Payment – co to jest?

Zmiany w ordynacji podatkowej mają za zadanie uszczelnienie podatku VAT i jednoczesne dążenie do likwidacji szarej strefy. Po wprowadzeniu Policji Skarbowej i Jednolitego Pliku Kontrolnego przyszła pora na wprowadzenie mechanizmu podzielnej płatności. Split Payment zrewolucjonizuje sposób dokonywania płatności za zakupione towary lub usługi. Przyjrzyjmy się bliżej podzielnej płatności.

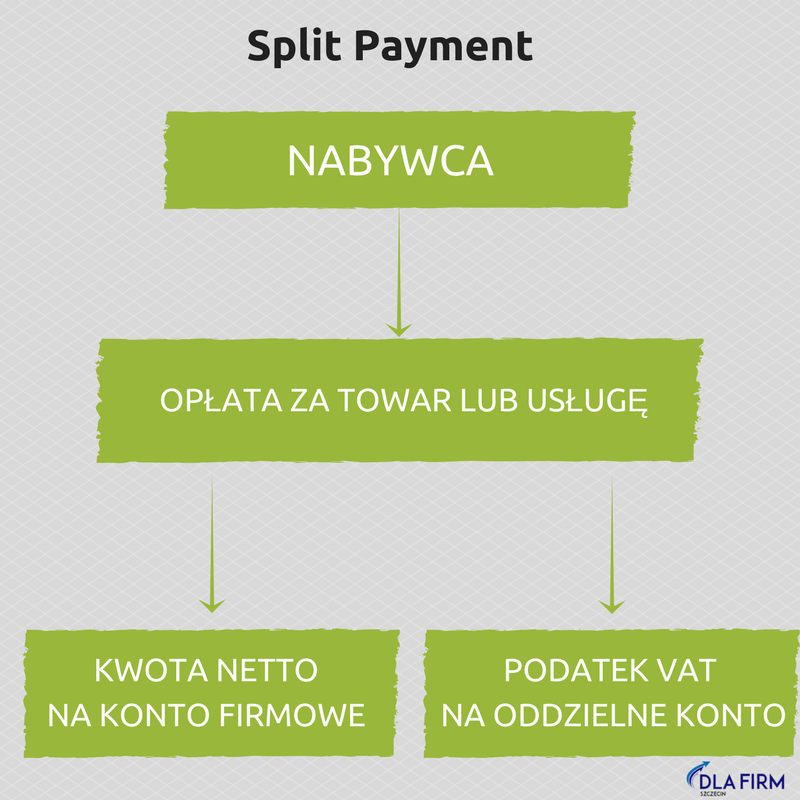

Jak działa Split Payment?

Nowa forma odprowadzania podatku VAT zostanie wprowadzona już za kilka miesięcy. Split Payment ma obowiązywać od 1 stycznia 2018 roku. Co najważniejsze nie będzie obowiązkowy, choć ustawodawca będzie namawiał do korzystania z tej formy płatności.

Przedsiębiorcy, którzy zdecydują się na otwarcie rachunku Split Payment będą zobowiązani do prowadzenia dwóch rachunków bankowych. Na jeden będzie wpływała kwota netto, a na rachunek VAT wartość opłacanego podatku.

Sprzedawca będzie miał do dyspozycji środki na koncie bankowym, natomiast kwota należnego podatku VAT będzie mogła być dysponowana tylko i wyłącznie do opłacenia podatku w Urzędzie Skarbowym lub kontrahentom.

Jakie korzyści płyną z funkcji Split Payment?

Kwota należnego podatku VAT będzie przelewana na odpowiednie konto w banku, dzięki czemu przedsiębiorca nie będzie miał problemów z wykazaniem opłaconego należnego podatku. Ci sprzedawcy, którzy zdecydują się na otwarcie rachunku bankowego Split Payment nie będą podlegali ustawie o solidarnej odpowiedzialności.

Najważniejsze jest, aby odpowiednio przygotować firmę do mechanizmu podzielonej płatności. Przede wszystkim nie obejdzie się bez wizyty w banku, w którym posiadamy rachunek firmowy. Firmy zainteresowane podzieloną płatnością będą zobowiązane do złożenia wniosku o uruchomienie rachunku VAT. Ustawodawca zapewnia, że usługa ta będzie całkowicie pozbawiona dodatkowych opłat.

Poza kontem w banku, należy jednocześnie dostosować system księgowy, aby w prawidłowy sposób przetwarzał nowy przepływ środków.