Kredyt dla firm zabezpieczony hipoteką

Na wstępnie należy wyjaśnić, że kredyt dla firm zabezpieczony hipoteką bardzo często nazywany jest kredytem hipotecznym dla firm. Jak wiadomo zabezpieczenie na hipotece pozawala na wykorzystanie środków kredytowych na zakup nieruchomości. W przypadku firm zazwyczaj są to nieruchomości komercyjne, hale produkcyjne czy inne budynki niezbędne do prowadzenia działalności gospodarczej.

Jakie są warunki kredytowe przy kredycie zabezpieczonym hipoteką?

Kredyt zabezpieczony hipoteką wymaga przede wszystkim przedstawienia zabezpieczenia, którym najczęściej jest nieruchomość nabywana ze środków kredytowych. Kredyty hipoteczne są kredytami celowymi, gdzie przyznane środki wykorzystuje się na zakup nieruchomości wskazanej we wniosku kredytowym. Bank jako kredytodawca zostaje wpisany do hipoteki jako wierzyciel do czasu spłaty kredytu.

Jakie są zalety kredytu dla firm zabezpieczonego hipoteką?

Kredyt hipoteczny dla firm nie jest obciążony rekomendacjami Komisji Nadzoru Finansowego. W kredycie prywatnym kredytodawca musi uwzględnić wydane rekomendacje, od 1 stycznia 2017 roku minimalny wkład własny wynosi od 10 – 20 procent ceny nabywanej nieruchomości.

Jednym z wymagań przy kredycie zabezpieczonym hipoteką jest posiadanie minimalnego stażu firmy, mianowicie co najmniej 12 miesięcy prowadzonej działalności gospodarczej. Coraz więcej banków wymaga, aby staż firmy nie był mniejszy niż 6 miesięcy.

Kredyt hipoteczny dla firm wiąże się z ryzykiem, dlatego bardzo często oprocentowanie takiego kredytu może być wyższe niż przy kredytach dla osób prywatnych. Im lepsze zabezpieczenie przedstawimy kredytobiorcy oraz wyższy wkład wniesie firma tym korzystniejsze warunki kredytowe.

Czy kredyt zabezpieczony hipoteką podlega ulgą podatkowym?

Kredytobiorcy korzystający z kredytu dla firm zabezpieczonego hipoteką mogą skorzystać z ulgi podatkowej. Rata kredytu może zostać odliczona od kosztów uzyskania przychodu, warunkiem odliczenia jest sytuacja gdzie kredyt pozwolił kredytobiorcy na osiąganie dochodów. Przy uldze podatkowej należy wskazać na jaki cel została przeznaczona nieruchomość.

Osoby fizyczne posiadające działalność gospodarczą mogą korzystać z ulg wskazanych w ustawie o PIT.

Jeśli jesteś zainteresowany/a kredytem hipotecznym zapraszamy do kontaktu.

Podatek VAT na nowych zasadach

Zamiast czekać 2 miesiące na zwrot podatku VAT przedsiębiorcy będą mogli go otrzymać już po 25 dniach. Tak zwany przyspieszony zwrot będzie uzależniony od kilku czynników.

Kiedy zwrot podatku VAT?

Po wprowadzeniu zmian związanych z krótszym terminem oczekiwania na podatek VAT przedsiębiorca będzie mógł go otrzymać już po 25 dniach, a nie jak do tej pory po 60 dniach. Dodatkowo urząd nie będzie miał możliwości wydłużenia terminu z 25 dni pod warunkiem, że przedsiębiorca wskaże odrębny rachunek, na który ma zostać przelany podatek VAT.

Na czym polega rachunek VAT?

Nowy sposób na rozliczenia podatków VAT będzie polegał na podzielonej płatności, gdzie kwota należnego podatku będzie wpływać na wspomniane konto. Środki zgromadzone na koncie będzie można wykorzystać wyłącznie na potrzeby opłaty podatku VAT dostawcą lub urzędowi. Natomiast na drugie konto będzie wpływać kwota netto pozbawiona podatku VAT.

Wykorzystanie środków na rachunku VAT w dowolny sposób będzie możliwe dopiero po upływie 60 dni, gdzie Naczelnik Urzędu Skarbowego ma czas na uwolnienie tych środków. Uwolnienie środków będzie możliwe tylko w sytuacjach kiedy przedsiębiorca nie będzie posiadał zaległości w opłatach należnego podatku VAT.

Działania związane z podzieloną płatnością mają za zadanie ograniczyć wyłudzenia podatkowe, a tym samym są kontynuacją uszczelniania podatku VAT. Zadaniem podzielonej płatności jest szybsze uwolnienie środków, a tym samym poprawa płynności finansowej firm.

Termin zwrotu podatku VAT na wskazane konto z podzieloną płatnością (tzw. split payment) będzie się liczył od dnia złożenia rozliczenia przez przedsiębiorcę. Nowe zasady związane z firmowymi rozliczeniami mają wejść w życie od 1 kwietnia 2018 roku.

Kredyt obrotowy dla firm – jak to działa?

Bieżąca działalność firmy jest wymagająca, zwłaszcza pod względem finansowym. Możliwość korzystania z kredytów obrotowych pozwala na poprawę wydolności finansowej firmy. Przyjrzyjmy się bliżej kredytowi obrotowemu, który można przeznaczyć na bieżącą działalność prowadzonej działalności gospodarczej.

Dla kogo kredyt obrotowy?

Kredyt obrotowy to narzędzie finansowe wykorzystywane głównie w sektorze Małych i Średnich Przedsiębiorstw. Pozwala na zaspokojenie bieżących potrzeb firmy. Ze środków kredytowych możemy sfinansować zakup towarów, środków niezbędnych do produkcji, opłacić faktury lub wypłacić pensje pracowników.

W wielu przypadkach kredyt obrotowy pozwala małym firmom przetrwać kryzys i poprawić płynność finansową.

W jaki sposób uzyskać kredyt obrotowy dla firm?

Warunkiem uzyskania kredytu obrotowego jest posiadanie odpowiedniej zdolności kredytowej. Bank oblicza ja na podstawie przedstawianych dokumentów finansowych przedsiębiorstwa. Dla banku najistotniejsze jest, aby klient nie generował strat, ani nie posiadał zadłużeń w spłacie innych zobowiązań.

Wysokość udzielanej kwoty kredytu obrotowego jest również uzależniona od stażu danej firmy. Bez wątpienia im większy staż i lepsza płynność finansowa, tym wyższa kwota kredytu. Kredyty dla firm wymagają ustanowienia zabezpieczenia, którym może być zastaw na nieruchomości lub weksel in blanco.

W jaki sposób udzielany jest kredyt obrotowy dla firm?

Kredyt obrotowy dla firm udzielany jest na dwóch zasadach, w rachunku bieżącym lub w rachunku kredytowym. W pierwszej opcji jest on przyznawany na okres około jednego roku, chociaż banki udzielają również na dłuższe okresy spłaty.

Kredyt obrotowy w rachunku bieżącym wymaga utworzenia konta firmowego, w ramach którego zostaje udostępniony limit środków kredytowych. Najczęściej kredyt w rachunku bieżącym udzielany jest w obecnie posiadanym rachunku, dzięki czemu jest on spłacany przez bieżące wpływy na konto. Przy tego typu rozwiązaniu kredytowym bank nie będzie od nas wymagał przedstawienia każdorazowo oświadczenia na, co będą przeznaczone środki kredytowe.

Kredyt obrotowy w rachunku kredytowym działa na nieco innych zasadach niż kredyt w rachunku bieżącym. Główną różnicą jest to, że przedsiębiorca wnioskujący o kredyt w rachunku kredytowym zobowiązany jest do przedstawienia biznesplanu, w którym opisano szczegółowo przeznaczenie środków kredytowych. Środki kredytowe można wykorzystać wyłącznie na cel wskazany we wniosku. Spłata kredytu dla firm w rachunku kredytowym odbywać się może w dwóch opcjach, w transzach lub jednorazowo.

Jeśli jesteś zainteresowany kredytem dla firm zapraszamy do kontaktu.

Likwidacja firmy? Sprawdź, jak to zrobić

Ilu z nas zakładało działalność gospodarczą, a później odwieszało ją na wieszak. Okazuje się, że zawieszona działalność gospodarcza po pewnym czasie jest likwidowana. Nie zwalnia to jednak właściciela działalności do rozliczenia firmy w Urzędzie Skarbowym i ZUS. Sprawdź, jak prawidłowo zamknąć firmę.

Jak zlikwidować firmę?

Krok pierwszy wyrejestruj firmę z CEIDG oraz z ZUS

Likwidacja firmy powinna być uporządkowana, aby w przyszłości nie okazało się, że musimy z tego tytułu ponieść konsekwencje. Krokiem pierwszym jest wypełnienie wniosku z CEIDG – 1, w którym zawarte są informacje o likwidacji firmy. Ustawodawca przewiduje, że mamy 7 dni na złożenie wniosku od dnia zawieszenia działalności.

Zastanawiasz się, w jaki sposób złożyć wniosek o likwidację firmy w CEIDG? Najpopularniejszy sposób to forma papierowa. Wypełniony wniosek należy złożyć w odpowiednim urzędzie miasta lub gminy dla zarejestrowanej firmy. Innym sposobem jest przesłanie wniosku za pośrednictwem platformy internetowej CEIDG, gdzie należy poświadczyć wniosek certyfikowanym podpisem elektronicznym. Można także wysłać wypełniony wniosek za pośrednictwem poczty, warunkiem jest, aby podpis był poświadczony notarialnie. Nastąpi wykreślenie REGON firmy.

W jaki sposób zgłosić likwidację firmy w Urzędzie Skarbowym?

Jeśli firma była płatnikiem podatku VAT, to zobowiązana jest do złożenia wniosku o VAT-Z. Płatnicy VAT zobowiązani są do przeprowadzenia spisu z natury, czyli dokonania tzw. remanentu firmy. Przed jego dokonaniem mamy tydzień, aby złożyć zawiadomienie w Urzędzie skarbowym o jego przeprowadzeniu.

W wykazie majątku firmy należy uwzględnić środki trwałe oraz towary i surowce, jakimi firma handlowała. W spisie wykazujemy wszystkie środki, które pozostawały w użyciu firmy od co najmniej 12 miesięcy. Dokonany spis pozwoli na ustalenie, jaki podatek VAT zobowiązana jest firma uiścić w związku z likwidacją firmy. Kwota podatku wykazywana jest w ostatnim zeznaniu PIT. Na jego złożenie przedsiębiorca ma 2 miesiące.

Istotną kwestią jest, że jeśli firma posiadała majątek o wartości niższej niż 3,5 tys. złotych, to nie musi go ona wykazywać we spisie środków trwałych.

Co powinien zawierać spis majątku firmy?

Prawidłowo przeprowadzony spis majątku firmy pomoże nam określić w jakiej wysokości należy uiścić podatek VAT. Spis powinien zawierać trzy główne punkty, mianowicie:

-

nazwę majątku firmy (datę nabycia i wartość początkową)

-

kwota wydatków w związku z nabyciem środka trwałego oraz koszty uzyskania przychodu z tego tytułu

-

metody amortyzacji danego środka trwałego oraz suma dokonany wszystkich odpisów amortyzacyjnych.

Przedsiębiorca nie jest zobowiązany do opłacenia podatku VAT, jednak powinien pamiętać o podatku dochodowym, który wystąpi w chwili spieniężenia majątku firmy z tytułu likwidacji firmy. Odliczyć należy część niepodlegającą amortyzacji. Po odliczeniu otrzymamy podstawę, od której należy odliczyć podatek dochodowy. Wyjątkiem od opłacenia podatku dochodowego jest fakt, że od dnia likwidacji firmy do dnia sprzedaży majątku upłynęło 72 miesiące.

Split Payment – co to jest?

Zmiany w ordynacji podatkowej mają za zadanie uszczelnienie podatku VAT i jednoczesne dążenie do likwidacji szarej strefy. Po wprowadzeniu Policji Skarbowej i Jednolitego Pliku Kontrolnego przyszła pora na wprowadzenie mechanizmu podzielnej płatności. Split Payment zrewolucjonizuje sposób dokonywania płatności za zakupione towary lub usługi. Przyjrzyjmy się bliżej podzielnej płatności.

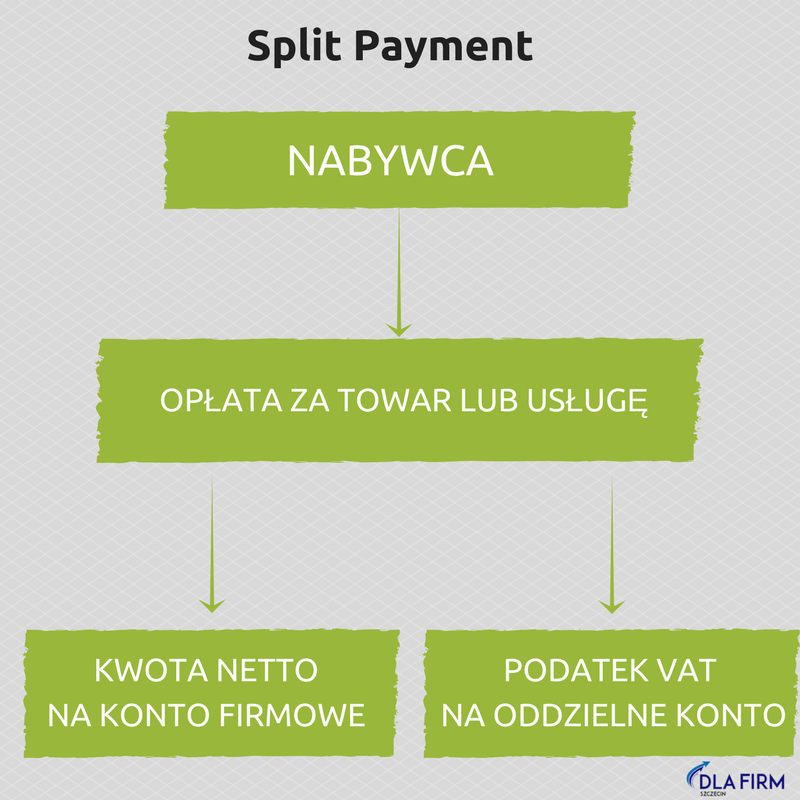

Jak działa Split Payment?

Nowa forma odprowadzania podatku VAT zostanie wprowadzona już za kilka miesięcy. Split Payment ma obowiązywać od 1 stycznia 2018 roku. Co najważniejsze nie będzie obowiązkowy, choć ustawodawca będzie namawiał do korzystania z tej formy płatności.

Przedsiębiorcy, którzy zdecydują się na otwarcie rachunku Split Payment będą zobowiązani do prowadzenia dwóch rachunków bankowych. Na jeden będzie wpływała kwota netto, a na rachunek VAT wartość opłacanego podatku.

Sprzedawca będzie miał do dyspozycji środki na koncie bankowym, natomiast kwota należnego podatku VAT będzie mogła być dysponowana tylko i wyłącznie do opłacenia podatku w Urzędzie Skarbowym lub kontrahentom.

Jakie korzyści płyną z funkcji Split Payment?

Kwota należnego podatku VAT będzie przelewana na odpowiednie konto w banku, dzięki czemu przedsiębiorca nie będzie miał problemów z wykazaniem opłaconego należnego podatku. Ci sprzedawcy, którzy zdecydują się na otwarcie rachunku bankowego Split Payment nie będą podlegali ustawie o solidarnej odpowiedzialności.

Najważniejsze jest, aby odpowiednio przygotować firmę do mechanizmu podzielonej płatności. Przede wszystkim nie obejdzie się bez wizyty w banku, w którym posiadamy rachunek firmowy. Firmy zainteresowane podzieloną płatnością będą zobowiązane do złożenia wniosku o uruchomienie rachunku VAT. Ustawodawca zapewnia, że usługa ta będzie całkowicie pozbawiona dodatkowych opłat.

Poza kontem w banku, należy jednocześnie dostosować system księgowy, aby w prawidłowy sposób przetwarzał nowy przepływ środków.

Jakie kredyty dla firm?

Firmy mogą się starać o kredyty dla firm w zależności od tego, na co niezbędne jest finansowanie zewnętrzne. Od sposobu wykorzystania środków kredytowych uzależniony jest rodzaj kredytowania. Popularne stały się kredyty dla firm udzielane wraz z gwarancja banku BGK oraz kredyty w rachunkach bieżących. Przyjrzyjmy się bliżej sposobom na finansowanie działalności gospodarczej.

Dla kogo kredyt obrotowy?

Kredyt obrotowy to jeden z najczęściej udzielanych kredytów dla firm. Jego główna zaletą są elastyczne warunki, gdzie spłata może następować jednorazowo bądź w transzach. Środki kredytowe można wykorzystać na spłatę bieżących zobowiązań, jak opłacenie faktur czy pracowników.

Kredyt obrotowy dla firm posiada cechy kredytu odnawialnego, ponieważ firma ma prawo odnowić zaciągnięte zobowiązanie po spłacie wcześniejszego. Zdolność finansowa firmy obliczana jest indywidualnie dla każdego przedsiębiorstwa na podstawie jej płynności finansowej.

Dla kogo kredyt w rachunku bieżącym?

Kredyt w rachunku bieżącym skierowany jest do sektora Małych i Średnich Przedsiębiorstw. Banki wymagają stażu firmy, co najmniej 24 miesięcznego. Środki kredytowe można wykorzystać na dowolny cel związany z prowadzoną działalnością gospodarczą.

Kredyt w rachunku bieżącym działa na podobnej zasadzie jak linia kredytowa. Udzielane kredytowanie dostępne jest na koncie firmowym, a limit można zwiększyć. Ponadto kredyt w rachunku bieżącym jest odnawialny po uregulowaniu zobowiązania. Tego typu zobowiązania bardzo dobrze się spłaca, ponieważ kredyt pokrywany jest przez bieżące dochody firmy.

Na czym polega kredyt preferencyjny?

Kredyt preferencyjny dla firm to oferta skierowana zarówno dla rozwiniętych firm, jak i dla nowych działalności gospodarczych. Kredyty preferencyjne polegają na tym, że przedsiębiorca otrzymuje dofinansowanie z Banku Gospodarstwa Krajowego. Tego typu gwarancje stanowią zabezpieczenie dla banku.

Kredyt preferencyjny udzielany jest we współpracy z bankami komercyjnymi.

Jeśli jesteś zainteresowany/a kredytami dla firm zapraszamy do Kontaktu.

Podatek VAT 2017 – 3 rzeczy, o których musisz wiedzieć

Podatek VAT zmienia się jak w kalejdoskopie. Od początku roku zaszły cztery najważniejsze zmiany w podatk VAT 2017. Jedne ułatwiają funkcjonowanie firm, inne nieco utrudniają, ale obowiązują i dobrze jest je znać. Zazwyczaj największe zmiany dotyczą sektora Małych i Średnich Przedsiębiorstw.

Jednolity Plik Kontrolny

Zadaniem Jednolitego Pliku Kontrolnego jest dostarczenie ewidencji dokonanych zakupów oraz sprzedaży. Pierwsze pliki kontrolne trafiły do Urzędów Skarbowych trafiły już w drugiej połowie lutego bieżącego roku. Raport wysyłany jest raz w miesiącu, dzięki czemu Ministerstwo Finansów ma pełny obraz płynności finansowej firmy.

Wprowadzone zmiany mają uporządkować ordynację podatkową. Kolejnym etapem Jednolitego Pliku Kontrolnego jest wysyłanie raportów z konta firmowych. Zadanie to spoczywa po stronie banków. Pierwsze raporty maja zostać wysłane już we wrześniu.

Nowy rodzaj płatności – split payment

Nowy rodzaj płatności dotyczy zmiany ustawy o podatku od towarów i usług. Znajdziemy w niej obowiązek zmiany systemu informatycznego, który odpowiedzialny jest za wprowadzenie limitów gotówkowych w firmach. Pierwsze zmiany mają zostać wprowadzone w styczniu przyszłego roku i będą zobowiązywać banki do prowadzenia darmowych rachunków VAT dla swoich klientów, czyli firm, które posiadają w banku konto firmowe.

Split Payment będzie polegał na podzieleniu płatności na należny podatek VAT. Dla przykładu firma budowlana kupując cegły otrzymuje fakturę i część netto będzie trafiała na konto firmowe natomiast podatek VAT na specjalny rachunek bankowy dostawcy. Zadaniem dostawcy jest określić w jaki sposób nastąpi rozliczenie za zakupiony towar.

Nowa akcyza

Nowa ordynacja podatkowa ma za zadanie walczyć z szerzącą się szarą strefą. Kolejnym krokiem jest nowa akcyza tytoniowa. Kontrola nad uprawami przejdzie w ręce państwa, a tym samym uprawcy będą zobowiązani do opłaty podatku za towary sprzedawane za granicę.

Jednym słowem więcej kontroli nad firmami ma usprawnić przepływ informacji o płynności finansowej firmy, ale jednocześnie usprawnić wysyłanie raportów kontrolnych. Nowa ustawa o podatku VAT 2017 ma za zadanie zmniejszyć szarą strefę i pomóc uczciwym przedsiębiorcom na rozwój.